오늘은 종합소득세와 모두채움 신고대상에 대해서 알아보자.

1. 종합소득세란?

종합소득세란 개인이 지난해 1년간의 경제활동으로 얻은 소득에 대하여 납부하는 세금입니다. 모든 과세대상 소득을 합산하여 계산합니다.

2. 종합소득세 신고대상

-근로소득, 이자소득, 배당소득, 사업소득(임대소득), 연금소득 등 소득이 종합적으로 있는 자.

-신고제외 대상 : 근로소득(단, 연말정산을 진행 못하신 경우 종합소득세 신고대상입니다), 퇴직소득, 연금소득만 있는 자.

*소속이 없는 프리랜서의 경우, 연말정산이 불가능하므로 종합소득세만 신고해주시면 됩니다.

3. 종합소득세 신고 및 납부 일정

다음연도 5월1일 ~ 5월 31일 (예. 2021귀속 종소세의 신고 및 납부 : 2022년 5월 31일까지)

- 성실신고확인 대상 사업자 : 6월 30일까지

- 거주자가 사망한 경우 : 상속개시일이 속하는 달의 말일부터 6개월이 되는 날까지

- 국외이전을 위해 출국하는 경우 : 출국일 전날까지

4. 종합소득세율

【예시】 2021년 귀속

과세표준 30,000,000원 × 세율 15% - 1,080,000원 = 3,420,000원

| 과세표준 | 세율 | 누진공제 |

| 12,000,000원 이하 | 6% | - |

| 12,000,000원 초과 46,000,000원 이하 | 15% | 1,080,000원 |

| 46,000,000원 초과 88,000,000원 이하 | 24% | 5,220,000원 |

| 88,000,000원 초과 150,000,000원 이하 | 35% | 14,900,000원 |

| 150,000,000원 초과 300,000,000원 이하 | 38% | 19,400,000원 |

| 300,000,000원 초과 500,000,000원 이하 | 40% | 25,400,000원 |

| 500,000,000원 초과 1,000,000,000원 이하 | 42% | 35,400,000원 |

| 1,000,000,000원 초과 | 45% | 65,400,000원 |

5. 모두채움 신고대상

아래 소득이 있는 경우에는 해당 소득을 합산하여 종합소득세를 신고하셔야 합니다.

- 신고대상 소득 : 사업소득(부동산임대소득 포함) + 근로소득 + 연금소득 + 기타소득

- 기한내 신고·납부하지 않으시면 무신고가산세와 납부지연가산세를 추가로 부담하실 수 있습니다.

1) 사업소득

단순경비율 적용 대상* 사업소득자의 사업소득금액은 아래와 같이 계산합니다.

-사업소득금액 = 총수입금액 – 필요경비(총수입금액 × 단순경비율)

-단순경비율 적용 대상 : 직전년도(’20년) 연간 수입금액이 아래 기준금액 미만

-단순경비율 적용 대상 : 직전년도(’20년) 연간 수입금액이 아래 기준금액 미만 - 도·소매업 등/ 제조업, 숙박 및 음식점업 등/ 임대업, 서비스업 등 포함

-인적용역 사업소득(3.3% 원천징수)이 있는 경우에도 종합소득세 신고 대상입니다.

| 도·소매업 등 | 제조업, 숙박 및 음식점업 등 | 임대업, 서비스업 등 |

| 6천만원 | 3천6백만원 | 2천4백만원 |

2) 근로소득

-일반적으로 근로소득은 연말정산을 하므로 종합소득세 신고대상이 아닙니다.

-다만, 아래에 해당하는 경우 ⇒ 종합소득세 신고대상입니다.

;2군데 이상에서 근무하고 해당 근로소득을 합산하여 연말정산을 하지 않은 경우 ⇒ 모든 근로소득을 합산하여 신고하여야 합니다.

;근로소득 연말정산을 하였더라도 신고대상 다른 소득(사업소득, 연금소득, 기타소득)이 있는 경우 ⇒ 근로소득과 다른 소득을 합산하여 신고하여야 합니다.

3) 연금소득

-국민(공무원·군인·교직원)연금 등 연말정산을 한 공적연금은 종합소득세 신고대상이 아닙니다.

-다만, 아래에 해당하는 경우 ⇒ 종합소득세 신고대상입니다.

-공적연금소득과 신고대상 다른 소득(사업소득, 근로소득, 기타소득)이 함께 있는 경우 ⇒ 공적연금소득과 다른 소득을 합산하여 신고하여야 합니다.

-사적연금*은 합계액이 연간 1,200만원을 초과하는 경우에만 신고대상입니다.

연금저축계좌 : 연금저축보험, 연금저축펀드, 연금저축신탁, 연금저축공제 등

퇴직연금계좌 : 확정기여형퇴직연금계좌(DC), 개인형퇴직연금계좌(IRP) 등

4) 기타소득

-일시적인 강연료·원고료 등 기타소득은 기타소득금액이 연간 300만원을 초과하는 경우에만 신고대상입니다.

예시 : 강연료의 연간 총지급액이 800만원인 경우 기타소득금액은 320만원*

강연료 기타소득금액=총지급액–(총지급액×필요경비율)=800만원–(800만원×60%)=320만원

6. 신고대상 확인방법

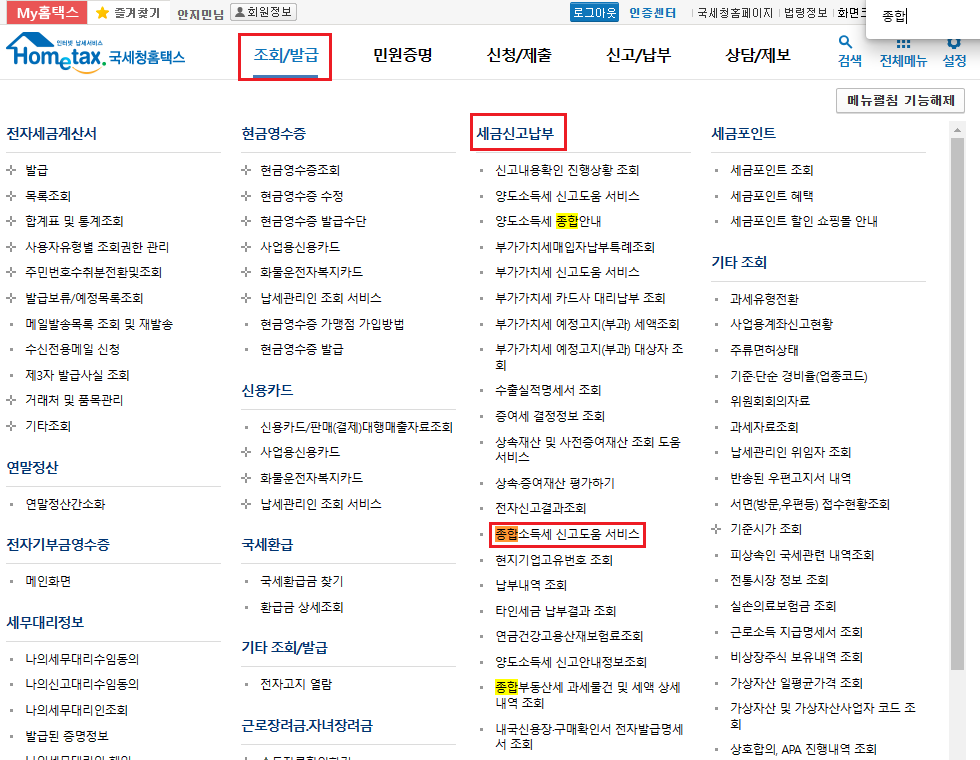

1) 국세청 홈택스 홈페이지에 접속 합니다.

국세청 홈택스

www.hometax.go.kr

2) 로그인을 진행 합니다.

3) 조회/발급 -> 세금신고납부 -> 종합소득세 신고도움 서비스를 클릭합니다.

4) 귀속년도를 선택하고 조회하기를 누르면 종합소득세 대상자 여부를 확인할 수 있습니다.

'금융 정보' 카테고리의 다른 글

| 학자금 상환 유예 신청방법 (0) | 2022.12.29 |

|---|---|

| 부가가치세 면세사업자 수입금액증명 (0) | 2022.12.29 |

| 사업자등록증명원 인터넷발급 (0) | 2022.12.28 |

| 국가장학금 소득분위 8구간, 10분위, 산정기준 (0) | 2022.12.27 |

| 실업급여 모의계산 방법 (자영업자, 일반근로자, 일용근로자) (0) | 2022.12.26 |

댓글